Kde jste již měli být?

Podívejme se na modelový příklad. Pokud byste si chtěli ke svému důchodu přilepšovat částkou 10 000 korun každý měsíc (po dobu 20 let), znamená to, že byste měli mít v roce, kdy půjdete do důchodu, na účtu částku někde mezi 1,6 – 1,8 milionu korun (v tomto případě počítáme s ročním zhodnocením naspořených prostředků v průběhu pobírání renty mezi 3-4 procenty).

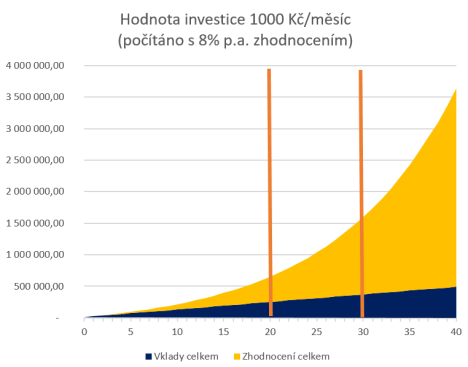

Dostáváme se k zásadnímu problému, který ukazuje následující graf. Na svislé ose je uvedena výše investic a jejich zhodnocení v korunách, na horizontální ose počet let, kolik člověk spoří, v tomto případě 1000 korun měsíčně.

První svislá čára ukazuje hodnotu naspořených prostředků za 20 let, druhá za 30 let. Na znázorněné částky by tak dnešní čtyřicátník dosáhl ve svých 60, respektive v 70 letech.

Obzvlášť v prvním případě je zřejmé, že pokud nemá čtyřicátník vůbec nic naspořeno, situace pro něho začíná být kritická. Nemůžete totiž využít sílu složeného úročení (tzn. úroky z úroků), a nedosáhne tak na vyšší výnosy, které s sebou přináší dlouhodobé spoření, jak je na grafu vidět v případě investování v délce 35 až 40 let.

Když už vidíme, že je to problém…

Jak nepříjemnou situaci vyřešit? „Následující návrhy mohou znít tvrdě, nereálně a určitě je nelze uskutečnit mávnutím kouzelného proutku, nicméně jiné úspěšné cesty neexistují. Je nutné se rozhodnout mezi následujícími třemi možnostmi: investovat zhruba třikrát více než ti, kteří začali spořit s desetiletým předstihem. Přijmout vyšší úroveň rizika. Nebo se více zajímat o možnosti jiných investic,“ vypočítává Jiří Pech.

Investovat více

Jde o relativně jednoduchou, ale drsnou matematiku, která ukazuje nepříjemné čísla. Pokud je vám 40, a chcete do důchodu v 65, tak máte co dělat, abyste se dostali na výše uvedené částky. V podstatě to znamená 25 let ukládat 2514 korun každý měsíc anebo 3750 korun po dobu 20 let (při ročním zhodnocení šest procent). Nicméně stále na tom nebudete tak dobře, jako kdybyste začali ve 20ti letech.

Pokud byste se chtěli dostat na stejné čísla, jako mladík v modelovém případu, který začal spořit ve 20ti letech a skončí po 40 letech, museli byste při šestiprocentním ročním zhodnocení dávat bokem 7700 korun každý měsíc.

Více riskovat

Toto je značně kontroverzí téma – samozřejmě je možné zvednout své výnosy tím, že zainvestujete do rizikovějších nástrojů, nicméně je třeba si uvědomit, že rizikovější nástroje mohou přinést i výkyvy, kdy investice může přijít o část hodnoty.

„Na začátku investice krátkodobé propady až tak nevadí, protože je většinou vynahradí efekt dlouhodobého investování. Čím je ale člověk blíže důchodu, tím více by mu mohl propad trhu uškodit, a výrazně tak snížit jeho možnost pobírání renty, až ji budete potřebovat,“ varuje Jiří Pech.

Je dobré neptat se sám sebe, jestli riskovat – bez jistého risku se neobejde. Správná otázka zní, kolik rizika si můžete dovolit. Odpověď na ni ale není černobílá.

Vzdělávat se a investovat alternativně

Na trhu je k dispozici mnoho druhů investic, které vyžadují aktivnější zapojení investora a stojí ho více času, nicméně ho mohou odměnit vyšším výnosem. Klasickými příklady jsou nájemní nemovitosti nebo obchodování s akciemi.

„Rozhodně ale nejde o pasivní způsob investování, kdy posíláte peníze do fondu, kde se o ně stará zkušený manažer. Vyžaduje to čas, pozornost i psychickou odolnost. Nemovitost musíte opravovat, hledat nájemníky, v případě akcií zase studovat technické analýzy, naučit se číst v účetních výkazech atd.,” upozorňuje Jiří Pech.

Vyplývá z toho, že „alternativních“ způsobů investování je mnohem více, ale aby člověku přinesly užitek, musí věnovat dostatek času jak jejich správě, tak studiu, což obzvlášť ze začátku může být někdy i práce na poloviční úvazek.

Vykročit správnou nohou

Pokud je vám 40, nemáte žádné úspory na penzi, ale nechcete se spoléhat jen na stát a mít výrazně nižší příjem než dnes, budete se muset vydat jednou z výše uvedených cest. Pokud chcete vykročit správnou nohou, je třeba udělat několik zásadních kroků.

Vytvořte si rozpočet, díky kterému budete moci sledovat, za co utrácíte, rozeznáte zbytečné výdaje, a tak najdete část prostředků, které můžete přesunout na investice.

Zbavte se nejdříve dluhů, aby vám neužíraly peníze, které byste mohli investovat a které by tím pádem pracovaly pro vás.

Pokud se svým současným příjmem nedokážete ukládat víc, i když byste to potřebovali, tak může být řešením další práce, alespoň na částečný úvazek či formou různých přivýdělků. Peníze musí nejdříve přitéct, abyste je mohli investovat.

„Naděje zde stále je, 20 let do penze je dostatečná doba. Dá se za ni hodně stihnout a dá se dostatečně připravit na důchod jako takový. Jen je třeba vyhrnout si rukávy a začít s tím něco dělat,” dodává Jiří Pech ze společnosti Broker Trust.

Diskuse

Vložte svůj dotaz